年収、自己資金、借入れ予定金額と返済期間から適正な返済額を考える為の考え方を記載させて頂いてます。年収、自己資金、借入れ予定金額と返済期間から見えてくるヒントとは?

毎月の返済額について

- ホーム

- 住宅ローン比較のポイント

- 毎月の返済額について

![]()

![]() 住宅ローンの適正な返済額を考える為のヒントや考え方などを紹介させて頂いています。

返済金額を考える場合には年収と自己資金と借入金額(返済可能金額)、

返済期間の四点に着目する事で適切な金額が見えてきます。

住宅ローンの適正な返済額を考える為のヒントや考え方などを紹介させて頂いています。

返済金額を考える場合には年収と自己資金と借入金額(返済可能金額)、

返済期間の四点に着目する事で適切な金額が見えてきます。

手軽にシュミレーション

エクセルを使用する方法や無料のソフトを利用する方法などがあります。

ローンのシュミレーションに関しては当サイト別ページ住宅ローンシュミレーションでもう少しだけ詳しくご紹介させて頂いております。 参考にしてみてください。

適正な返済額を考える為のヒント

返済金額を考える場合には年収と自己資金と借入金額(返済可能金額)、 返済期間の四点に着目する事で適切な金額が見えてきます。 自己資金に関しては親などからの援助を受ける場合には急激に増加する事もあり得ますが、 基本的に短期間で増減する事は少ないです。

借入金額は自分たちが返済できると判断できる金額の範囲内で無理をせず考えたいです。 物件の担保価値などによっても借り入れ可能金額は違ってきますが、無理をしない事が基本です。

よくある失敗例は、不動産屋さんの営業担当の方の熱意に押されてついつい勢いで物件を購入してしまったという話です。 あくまで相手は不動産を売る事が仕事であるという事を忘れないようにしたいです。 勢いで物件を購入してしまって、後々の返済で苦しむのは自分たちです。 あくまで客観的な視点と冷静な判断が可能な予知を残しおくべきなのです。

手軽に住宅ローンのシュミレーション

前述させて頂いたとおり、年収と自己資金と借入金額(返済可能金額)、それと返済期間で毎月の返済額は決まってきます。

では毎月の返済額をシュミレーションして具体的に計画を考えればよいのではないか、 という事になりますが、住宅ローンの計算式は意外と複雑です。

つまり、利息や返済額をはじき出すには手軽には難しいのが現実です。 だから多くの方が金利のわずかな違いが支払総額に大きく影響してくる事を実感できないでいる要因の一つになっています。

ここでは手軽に住宅ローンのシュミレーションをしてみたいという方にお勧めな方法をご紹介させて頂きます。

エクセルのテンプレート「ローン計算書」を使用する方法

マイクロソフト社のエクセルを使用すれば簡単に住宅ローンのシュミレーション表を利用する事が可能です。 手順は簡単です。すでに用意されているテンプレートを開いて数字を入力するだけだからです。 ただ元利均等返済にしか対応していないのが残念な点です。

手順

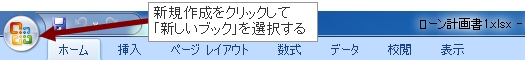

オフィス2003の場合は、[新規作成] ボタンをクリックして新しいブックの作成画面を表示することができます。 オフィス2007の場合は、左上のボタンをクリックして[新規作成] ボタンを選択して作成画面を開きます。

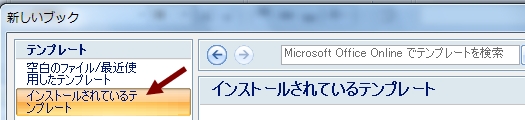

[新しいブック] のウインドウが開いたら左側のメニューより「インストールされているテンプレート」をクリックします。

その中に「ローン計算書」というテンプレートが存在しますのでそれを選択すればすぐに使用可能になります。

※上記の画像はオフィス2007です。

実際に借入予定金額や返済期間、利用するローンの金利などを入力して毎月の返済額や利息の総額などを確認してみてください。 同じ金利でも、10年、20年、30年、35年などの返済期間の違いで金利の総額が大きく違う事を実感できると思います。

適切な借入金額を把握してローンを利用する為に

無理なく無駄なく返済を実施する為には「借り入れ可能金額」は「返済可能金額」ではない事を理解したいです。 これに関しては当サイト別コンテンツ「賢い借入れ金額の決め方」で解説させて頂いています。

毎月の返済額を考える場合には、毎月の返済額は年収の25%〜40%までという原則が前提です。 もちろんこの数字の割合は年収の金額によって違ってきます。 それぞれの年収に対して適正な割合以上の金額を返済するとなると毎月の返済が苦しく感じられる場合が多いです。

さらに、無理のある計画では予期しない出費などがかさむと、たちまちローンの返済が滞る可能性もあります。 また、お子さんがいらっしゃる場合には将来の学費などの工面も十分にできない事にもなりかねません。

金融庁金融研究センター ディスカッションペーパー (2012 年4月)によると、 収入が10%減少すると、返済困難と判定される比率は2.53倍になると報告されています。

例えば年収600万円の人が540万円になれば住宅ローンの返済が困難になると判断される状況です。 それだけ返済の比率が年収に対して大きいことから起こる現象ですが、他人事ではないだけに注意が必要です。

さらに同資料では、変動金利型と固定期間選択型のサンプルの住宅ローン返済額を10%増加させると、 返済困難と判定される比率は、1.48 倍となったとも言及しています。

こうした事からも、これから住宅ローンを利用しようと考えて比較・検討しておられる方は、 金利の変動や給料の減少などはある程度吸収可能な余地を残しておく、という心づもりは必須と言えます。

スポンサードリンク

ホーム >>>住宅ローン比較・検討サイト